![]() Nickerie.Net,

maandag 22 september 2008

Nickerie.Net,

maandag 22 september 2008

VS doet Stalinistische ingreep in het hart van het kapitalisme

VS kopen voor honderden miljarden slechte schulden. Economen twijfelen over nut en kosten van staatsfonds. ‘Stalinistische ingreep.’

AMSTERDAM De Amerikaanse belastingbetaler moet opdraaien voor miljarden aan slechte leningen die banken zijn aangegaan. Om de voortwoekerende kredietcrisis te bezweren moet een speciaal staatsfonds ‘honderden miljarden dollars’ aan riskante leningen overnemen. Daarmee kiest de regering- Bush in feite voor nationalisatie van slechte schulden van banken.

Stalinistische

ingreep door overheid VS - Tekening Collignon

Stalinistische

ingreep door overheid VS - Tekening Collignon

Met het reddingsplan gaat de regering nog een stap verder met zijn bemoeienis met het financiële systeem. Eerdere maatregelen als renteverlagingen, geldinjecties, staatsgaranties en nationalisaties, bleken de afgelopen dagen niet genoeg om de onrust te temmen. Het jongste plan leidde vrijdag tot grote opluchting op de aandelenmarkten – de koersen gingen wereldwijd omhoog. De AEX steeg met 8,6 procent en de Dow Jones met 3,35 procent. Maar of banken elkaar nu wel onderling geld gaan lenen is nog onzeker.

Tegenover het gejuich op de aandelenmarkten, waar beleggers denken dat zij geen grote risico’s meer lopen, staan gemengde reacties van experts. Het zakenblad The Economist noemt het reddingsplan ‘moeilijk, controversieel en extreem duur’ – en becijfert de kosten op 500 miljard dollar, ofwel 4 procent van het bruto nationaal product van de VS. Volgens de zakenkrant Financial Times zou dat wel eens tot 1.250 miljard kunnen oplopen.

Hoogleraar Arnoud Boot betwijfelt of het staatsfonds ‘alomvat - tend’ kan zijn, zoals minister van Financiën Paulson beweert. ‘Dan zouden de VS alle slechte leningen moeten opkopen. Dat is financieel onhaalbaar. Ergens moet een grens worden getrokken.’ Zijn collega Sweder van Wijnbergen heeft zelfs geen goed woord over voor het plan van Paulson. ‘Dit is de duurste van alle mogelijke interventies. Bovendien is het zeer twijfelachtig of het zal werken. Paulson zegt dat hij de wortel van het probleem aanpakt. Dat is niet zo. Dat zijn de huizenbezitters die hun hypotheek niet kunnen betalen.’

Hoogleraar economie Rick van der Ploeg spreekt over ‘een ongeevenaarde ingreep’. Het staatsfonds van Paulson noemt hij ‘een stalinistische interventie in de financiële markten’. ‘We zien een aartsconservatieve regering die de schulden van poker spelende bankiers nationaliseert. Dit geeft de ernst van de crisis aan.’

Zes lessen in strijd tegen gulzige bankiers

F.v. Alphen & R.Giebels

Overheden en centrale banken sprongen de afgelopen week desnoods door een brandende hoepel als dat de financiële crisis zou bezweren. De gouden tijden voor wilde bankiers zijn voorbij. De ene bank is nog niet gered of de volgende dreigt het alweer te begeven. De ene geldinjectie is nog niet uitgewerkt of de volgende wordt aangekondigd.

Foto

Ferron

Foto

Ferron

De Amerikaanse overheid is door de opgelaaide kredietcrisis gedwongen keer op keer in te grijpen. De overheid is niet meer voorspelbaar: de ene zakenbank wordt tot ieders verbazing gered, de volgende aan zijn lot overgelaten. Elke keer grijpen overheid en de centrale banken van Amerika in op een manier die niet eerder is vertoond.

Hypotheekbanken met miljoenen klanten in nood? De overheid nationaliseert ze. Dreigt de grootste verzekeraar failliet te gaan? De Amerikaanse belastingbetaler is er eigenaar van geworden.

En vrijdag besloot de regering- Bush om een gigantisch dumpfonds op te richten waar banken hun besmette leningen in kunnen storten. Het einde van de kredietcrisis is vaker voorspeld dan het einde van de wereld. Maar beide gaan maar door. De kredietcrisis levert minstens zes lessen op om een volgende financiële ramp te voorkomen.

Les

1: Schaf de bonussen af

Les

1: Schaf de bonussen af

Een oorzaak van de kredietcrisis zijn de bonussen waarmee bankiers hun inkomen tot astronomische hoogte kunnen opschroeven. Die bonussen belonen het nemen van onverantwoorde risico’s. Als een bankier veel weet te verkopen, strijkt hij een bedrag op waarbij zijn normale salaris in het niet valt. Als die verkochte producten niet blijken te deugen en later als een boemerang terugkomen, hoeft de bankier niet op de blaren te zitten. Zijn beloning is binnen en hij loopt geen enkel risico.

Richard Fuld, de topman van de zakenbank Lehman Brothers, ontving de afgelopen vijf jaar bijvoorbeeld 311 miljoen dollar. Deze week is zijn bank roemloos ten onder gestaan. Personeel en aandeelhouders hebben het nakijken.

Hoewel banken toegeven dat deze beloningsmethode problematisch is, doen ze niets. Ze wijzen naar de concurrent. ‘Als wij de bonussen beperken, lopen onze beste mensen naar de concurrentie’, luidt het verweer. De toezichthouders zullen paal en perk moeten stellen aan de bonuscultuur.

Deze beloningen moeten worden gekoppeld aan langetermijndoelstellingen en bijvoorbeeld worden uitbetaald in aandelen die pas na een aantal jaren mogen worden verzilverd. Als de aandelen dan gedaald zijn, lijden de bankiers mee met de aandeelhouders.

Les 2: Leen niet te veel

Gestimuleerd door de bonussen sleten bankiers zoveel mogelijk ‘rommelhypotheken’ aan Amerikanen die deze hypotheken eigenlijk niet konden betalen. Ze werden gelokt met een uitzonderlijk lage instaprente. Ze verkochten deze hypotheken aan huizenkopers die rekenden op een flinke stijging van de huizenprijs. Zonder die zou het moeilijk worden de hypotheeklasten op te brengen.

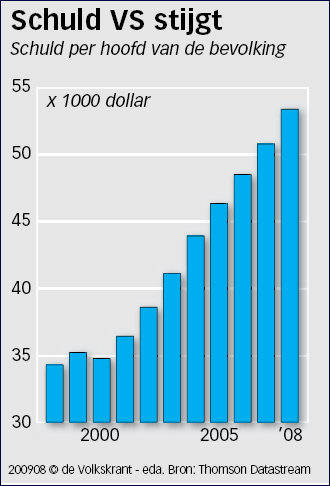

Ook de overheid leeft op geleend geld. De immense staatschuld van Amerika zal alleen nog maar verder oplopen. Met dank aan de plannen van de minister van Financiën Paulson, die een dumpfonds heeft opgericht voor slechte leningen.

Zowel de Amerikaanse overheid als haar burgers zijn verslaafd aan geleend geld. De schuld per hoofd van de bevolking is het afgelopen decennium met 50 procent gestegen.

De nationale schuld is 9.650 miljard dollar, bijna 32 duizend per persoon. Daarnaast heeft de gemiddelde Amerikaan een persoonlijke schuld van 54 duizend dollar.

De leenverslaving is volgens economen de kern van de kredietcrisis.

Die schulden kunnen niet eindeloos worden doorgeschoven.

Bovendien willen landen als China niet langer al hun geld uitlenen aan spilzieke Amerikanen. Chinezen zelf meer gaan consumeren.

Amerikanen moeten weer sparen en de overheid moet de staatsfinanciën op orde krijgen.

Les 3: Benoem een botte toezichthouder

Een van de belangrijkste oorzaken van de kredietcrisis is dat het alarm niet afging bij financiële toezichthouders. Banken, verzekeraars en hedgefondsen konden hun gang gaan. Zowel in de VS als in Europa is het toezicht versnipperd.

Er is niet één grote Europese toezichthouder en ook niet één alomvattende Amerikaanse.

De ene kleine toezichthouder houdt zich alleen bezig met verzekeraars, of pensioenfondsen of de beurs, de andere beperkt zich tot die financiële bedrijven die in de regio zijn geworteld. Zo houdt de staat New York toezicht op de verzekeringstak van het deze week genationaliseerde concern AIG. Een klein aantal mensen, met minder expertise en bescheiden salarissen houdt toezicht op een van de grootste verzekeraars ter wereld.

Dat werkt niet. Zulke toezichthouders worden ingekapseld en bewegen mee met de markt. Beter is een botte toezichthouder, die simpele eisen stelt aan de buffers van financiële instellingen. Deze reserves moeten de risico’s aan kort- en langlopende verplichtingen afdekken.

Nog beter is een toezichthouder die alle financiële instellingen scherp in de gaten houdt.

De simpele banken van vroeger zijn nu financiële conglomeraten met evenveel disciplines als meevoelende toezichthouders.

Les 4: Maak van kredietbeoordelaars staatsbedrijven

Het alarm dat bij de toezichthouders niet afging, was door de kredietbeoordelaars uitgezet. De rommelhypotheken werden in blinkend cadeaupapier verpakt en verkocht aan banken in de hele wereld. Die mooie verpakkingen werden geleverd door de drie kredietbeoordelaars Standard & Poor’s, Moody’s en Fitch. Ze onderschatten collectief het risico van de ‘subprime hypotheken’, gaven deze pakketjes de beste waardering en verdienden goudgeld. Gevolg: honderden miljarden dollars schade en de totale ontwrichting van de financiële markt.

Het is de kredietbeoordelaars op forse kritiek komen te staan. De bureaus hebben een innige, bijna incestueuze relatie met de banken waarvan ze de risico’s moeten inschatten.

Bovendien adviseren ze banken bij het ontwikkelen hun producten. En dat terwijl terwijl de kredietbeoordelaars en hun risico- etiketten op financiële producten blind worden vertrouwd.

Geen wonder dat de roep steeds luider wordt de kredietbeoordelaars te nationaliseren.

Les 5: Stel als overheid een duidelijke grens

De

Amerikaanse overheid was de afgelopen week een doodlopende weg ingelopen. Na

elke beslissing een bank al dan niet te redden, doemde een nieuw slachtoffer op.

Om deze trend te doorbreken, besloot de regering-Bush vrijdag een alomvattend

reddingsplan te presenteren. De overheid wil banken – tijdelijk – verlossen van

slechte leningen. De overheid heeft daarmee een streep getrokken, maar zal nog

meer knopen moeten doorhakken.

De

Amerikaanse overheid was de afgelopen week een doodlopende weg ingelopen. Na

elke beslissing een bank al dan niet te redden, doemde een nieuw slachtoffer op.

Om deze trend te doorbreken, besloot de regering-Bush vrijdag een alomvattend

reddingsplan te presenteren. De overheid wil banken – tijdelijk – verlossen van

slechte leningen. De overheid heeft daarmee een streep getrokken, maar zal nog

meer knopen moeten doorhakken.

Financiële instellingen die met een been in de vrije markt staan en met de andere gebonden zijn aan de overheid struikelen op een keer. Hypotheekbanken Fannie Mae en Freddie Mac waggelden op deze manier door de VS. Ze zijn enerzijds beursgenoteerd en op jacht naar rendement voor de aandeelhouders. Anderzijds staat de Amerikaanse overheid garant voor deze twee giganten.

Deze spagaat loopt mis zodra de winstbeluste kant van het bedrijf te veel risico’s neemt. Dan heeft de overheid geen keuze. Hak de knoop door, roepen economen. Zet financiële instellingen helemaal op de markt of maakt er anders een overheidinstantie van.

Les 6: Denk nooit dat het voorbij is

Nouriel Roubini, hoogleraar aan de New York University, zei in september 2006 voor een zaal economen van het Internationaal Monetair Fonds: ‘Er komt een crisis zoals we nooit eerder hebben meegemaakt.

De huizenprijzen storten in, het consumentenvertrouwen daalt en we komen in een recessie terecht.’ Roubini heet sindsdien Dr. Doom. Alle aanwezige economen reageerden sceptisch en de gespreksleider stelde vast dat ze toe waren aan een stevige borrel.

Ben Bernanke, de baas van de Amerikaanse bank en de man wiens woorden op een goudschaaltje worden gewogen, zei op 5 juni 2007: ‘Het is onwaarschijnlijk dat de problemen met de subprime hypotheken naar de echte economie of naar het financiële systeem zullen overlopen.’ Krap twee maanden later gebeurde precies dat.

Sindsdien durfde de ene na de andere visionair te zeggen dat het diepte- of hoogtepunt van de kredietcrisis was bereikt. Het zijn dezelfde kenners die bij elke nieuwe, unieke stap in de crisisnationalisatie van Fannie, Freddie en AIG, staatsfonds voor subprime-slachtoffers, gecoördineerde actie van zes centrale banken – zeggen: ‘Wow, dit heb ik nog niet eerder meegemaakt.’

Dat de crisis nog lang niet voorbij is, blijkt bijvoorbeeld uit een aanstaande nieuwe golf van Amerikaanse huiseigenaren die hun hypotheek niet kunnen betalen.

Ze hebben hypotheken afgesloten tegen de in Nederland ondenkbare voorwaarde dat wie zijn maandlast niet kan opbrengen, het bedrag dat hij tekort komt maandelijks bij de hypotheekschuld mag optellen. Die hypotheken lopen volgend jaar en in 2010 af. Gevolg: miljoenen Amerikanen die gedwongen zijn hun huis te verkopen, problemen op de hypotheekmarkt en een verdere ontwrichting van de kurk waar de Amerikaanse economie op drijft, de huizenmarkt.

Kortom: het einde van de crisis zal net zo’n verrassing zijn als het begin ervan.

Kredietcrisis Regering wil zoveel mogelijke rotte appels uit financiële markten halen

Staatsfonds moet Wall Street redden

E. Niewenhuis

Paulson kon niet anders om erger te voorkomen - Maar het is de vraag of het genoeg is.

AMSTERDAM De Zwitsers-Libanese cartoonist Chappatte wist het vrijdag raak te verbeelden. Beurshandelaren springen in paniek uit de ramen van wolkenkrabbers op Wall Street. Met een grote plof landen ze in een enorm valkussen die bestaat uit stapels dollars met het opschrift ‘Ministerie van Financiën’.

De

dollarbiljetten dwarrelen door de lucht. Donderdagnacht maakte Henry Paulson, de

Amerikaanse minister van Financiën, bekend dat hij werkt aan een ‘alomvattend ’

nood- plan dat de kredietcrisis moet beteugelen.

De

dollarbiljetten dwarrelen door de lucht. Donderdagnacht maakte Henry Paulson, de

Amerikaanse minister van Financiën, bekend dat hij werkt aan een ‘alomvattend ’

nood- plan dat de kredietcrisis moet beteugelen.

Dit weekend overlegt hij met Ben Bernanke, voorzitter van de federale centrale bank (de Fed) en Democratische en Republikeinse Congresleden over een staatsfonds dat de slechte leningen van banken en verzekeraars moet opkopen.

Met andere woorden: Washington wil zo veel mogelijk rotte appels uit de financiële markten halen om zo de balansen van banken en verzekeraars te zuiveren.

In zekere zin kan Paulson niet anders. Zijn eerdere ad-hocingrepen – zoals de nationalisering van ’s lands grootste verzekeraar AIG – hebben de paniek op de markten niet bedwongen. Banken durven geen geld meer uit te lenen en aandelenkoersen bevonden zich in een vrije val. Een permanent valkussen voor de hele sector is vereist.

De grote vraag is: hoe groot moet het valkussen van Paulson zijn? En zal het eindelijk de kredietcrisis beëindigen?

Arnoud Boot, hoogleraar financiële markten aan de Universiteit van Amsterdam, is sceptisch over het plan. ‘Het is moeilijk om een oordeel te vellen zolang de details van de regeling nog niet bekend zijn. ‘Alomvattend ’, zoals Paulson zegt, zal het plan niet zijn. Dan zouden de VS alle slechte leningen moeten opkopen. Dat is financieel onhaalbaar. Ergens moet een grens worden getrokken. De vraag is waar.’

Bovendien is het ‘bijna onmogelijk adequaat te bepalen hoeveel de slechte leningen waard zijn. De overheid gaat voor god spelen.’

Een ding staat vast: de belastingbetaler zal diep in de buidel moeten tasten. Dit roept ethische vragen op: waarom moeten gewone burgers opdraaien voor de buitengewone risico’s die Wall Streetbankiers hebben gelopen en daar exorbitante winsten mee behaalden?

Maar het leidt ook tot praktische problemen, zoals: kan de Amerikaanse schatkist de rekening wel betalen?

Boot: ‘Een overheid kan alles betalen, maar de vraag is tegen welke prijs. Ergens zal het budget moeten krimpen. De overheidsschulden kunnen met duizenden miljarden oplopen, en de regering zal in het buitenland moeten lenen.

Geldverstrekkers zullen dat met minder enthousiasme doen, en de Amerikaanse overheid moet meer rente betalen.’

Sweder van Wijnbergen, hoogleraar economie aan de UvA, denkt niet dat het staatsfonds het einde van de crisis inluidt. ‘De kern van het probleem wordt niet aangepakt.

Amerikanen kunnen hun hypotheek niet betalen, dát is de oorzaak.

Het was veel beter geweest de banken te dwingen opnieuw te onderhandelen over aflossing. Mensen houden hun huis en de leningen blijven waardevol.’

Van Wijnbergen, heeft geen goed woord over voor de plannen van Paulson. ‘Het is waanzinnig duur en kan averechts werken.’

Banken en verzekeraars waren wereldvreemd, zegt Van Wijnbergen.

‘Ze dachten: hoe hoger het risico, hoe meer winst je kunt maken.

Maar dat je dan ook flinke verliezen kunt maken, is kennelijk bij niemand opgekomen. De risicomanagers en de leiding van AIG en Lehman Brothers zijn geen knip voor de neus waard.’

Het is de vraag of een zacht valkussen hen die les zal leren. Een harde landing waarschijnlijk wel.

‘Het is waanzinnig duur en kan averechts werken’

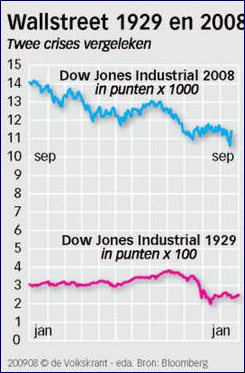

Is de huidige kredietcrisis erger dan ‘Zwarte Dinsdag’?

F. Obbema

Ingrepen Amerikaanse overheid nog nooit vertoond. - Heftigheid doet denken aan ‘Zwarte Dinsdag’.- Maar aanpak is nu anders.

AMSTERDAM De grootste reddingsoperatie uit de Amerikaanse geschiedenis in de vorm van een staatsfonds voor slechte leningen; massale interventies van centrale banken wereldwijd; nationalisaties van financiële instellingen. De reeks ingrepen van de Amerikaanse overheid om het financiële stelsel overeind te houden kent geen enkel historisch precedent.

Dat

tekent de omvang en diepgang van de kredietcrisis, waarvan steevast wordt

opgemerkt dat het ‘de ergste crisis is sinds de Grote Depressie’. Daarmee worden

de dotcom-crash van 2000 (5 duizend miljard dollar verlies aan beurswaarde) en

‘Zwarte Maandag’ van 1987 (grootste daling ooit op de Amerikaanse effectenbeurs)

gepasseerd. Maar hoe valt de vergelijking uit tussen nu en ‘de moeder aller

crises’, de jaren dertig?

Dat

tekent de omvang en diepgang van de kredietcrisis, waarvan steevast wordt

opgemerkt dat het ‘de ergste crisis is sinds de Grote Depressie’. Daarmee worden

de dotcom-crash van 2000 (5 duizend miljard dollar verlies aan beurswaarde) en

‘Zwarte Maandag’ van 1987 (grootste daling ooit op de Amerikaanse effectenbeurs)

gepasseerd. Maar hoe valt de vergelijking uit tussen nu en ‘de moeder aller

crises’, de jaren dertig?

‘Deze crisis is qua intensiteit vergelijkbaar met die van destijds. Ook toen stond het hele internationale financiële stelsel op zijn grondvesten te schudden. Ook toen was er sprake van paniek en vielen grote banken om’, observeert Jan Luiten van Zanden, hoogleraar economische geschiedenis aan de Universiteit Utrecht.

De Grote Depressie werd ingeleid door ‘Zwarte Dinsdag’, de dag in oktober 1929 waarop de Amerikaanse effectenbeurs instortte. Na een periode van intense speculatie klapte de luchtbel uiteen.

Dat doet zich ook nu voor, zoals ook de basisemoties dezelfde zijn als in 1929. Na hebzucht die de speculatie aanjaagt, volgen paniek en angst voor het ineenstorten van het financiële stelsel. Maar wie de crises van 1929 en nu wat koeler vergelijkt, ziet vooral verschillen.

Het eerste, fundamentele verschil is: dat de mannen die de crisis nu het hoofd moeten bieden, Fedbaas Ben Bernanke en minister van Financiën Henry Paulson, diep doordrongen zijn van de fouten uit 1929. Als academicus was Bernanke daarin zelfs gespecialiseerd.

Alle overheidsinterventies die nu plaatsvinden, zijn te zien als lessen van ‘Zwarte Dinsdag’. Toen verergerden de monetaire autoriteiten de crisis door de geldhoeveelheid te verkrappen – de hoop was dat de financiële markten er zelf uit zouden komen. Nu wordt juist op grote schaal geld het systeem ingepompt. ‘Destijds was er de gouden standaard (de koppeling van de dollar aan de goudvoorraad, red.) die het vrijwel onmogelijk maakte om dat te doen’, zegt Luiten van Zanden.

Een tweede, wezenlijk verschil is: de opstelling van andere landen. Waar in de jaren dertig economisch nationalisme hoogtij vierde, wordt nu samengewerkt – zie de gecoördineerde actie van de centrale banken, maar ook het bestaan van de wereldhandelsorganisatie WTO. ‘Destijds viel het internationale systeem uit elkaar en kreeg je protectionisme en handelsoorlogen. Nu is daarvan geen sprake en er is ook geen reden om aan te nemen dat dat gaat gebeuren. Het internationale systeem is inmiddels een stuk robuuster’, stelt Luiten van Zanden.

Dat is nog geen reden geheel gerustgesteld te zijn. Want ook nu kon er weer een enorme luchtbel ontstaan die het financiële systeem ondermijnt en is de reddingsoperatie onzeker. Dat roept de vraag op naar de kwaliteit van de toezichthouders, die nu de crisis moeten oplossen.

In de ogen van Richard Griffiths, hoogleraar economische geschiedenis in Leiden, lopen de toezichthouders altijd achter de feiten aan. ‘De innovaties gaan sneller dan de toezichthouders bij kunnen houden. Ze hebben daar niet de kennis voor, maar ook niet de ambitie. Nu mag dan wel iedereen ‘meer toezicht’ roepen, maar twee jaar geleden hoorde je daar niemand over.’ Het verdere verloop is ongewis.

Na ‘Zwarte Dinsdag’ kromp de Amerikaanse economie gedurende drie jaar met 6 procent, en de werkloosheid steeg naar 25 procent. ‘Niemand verwacht een herhaling, maar je kunt het ook niet helemaal uitsluiten’, meent Luiten van Zanden. ‘In 1929 wisten ze ook nog niet hoe ernstig de crisis was die later zou volgen.’

Reddingen van de overheid op een rij

RENTEVERLAGING - Maakt het voor banken goedkoper om geld te lenen. Centrale banken proberen met renteverlagingen de geldstromen tussen banken op gang te houden.

GELDINJECTIES - Extra leningen die de centrale banken tijdelijk beschikbaar stellen aan noodlijdende banken. Is een middel dat wordt toegepast als verontruste banken elkaar niet meer vertrouwen en geen geld meer uitlenen.

STAATSGARANTIE - Een overheidsgarantie op riskante leningen die een verzwakte bank op de balans heeft staan, bespoedigt een overname. De bank hoeft dan geen faillissement aan te vragen. Door de heersende onzekerheid op de financiële markten zijn banken terughoudend metovername s.

NATIONALISATIE - Financiële instelling komt geheel of zelfs volledig in bezit van de overheid. De risico’s worden overgenomen en komen voor rekening van de belastingbetaler.

STAATSFONDS - Verregaande garanties van de overheid op riskante beleggingen. Een staatsfonds, zoals dat waarschijnlijk na het weekend aan het Amerikaanse congres wordt voorgelegd, moet de riskante beleggingen van banken overnemen en kost miljarden.

VERBOD OP SHORT SELLING - Moet speculatie op de aandelenmarkt tegengaan. Een aangeschoten bank kan door speculatieve aanvallen verder in de put raken.

Minister Bos voorziet het eind van het Amerikaanse ‘graaikapitalisme’

‘Kampioen marktwerking’ Amerika moet zich herbezinnen, aldus Nederlandse prominenten.

DEN HAAG - De kredietcrisis dwingt de Amerikanen afscheid te nemen van hun financiële systeem dat is gebouwd op hebzucht. ‘Deze vorm van kapitalisme is voorbij’, voorziet minister Wouter Bos van Financiën. ‘De crisis betekent de definitieve teloorgang van een systeem dat is gebaseerd op hebzucht, onverantwoorde risico’s en perverse beloningen’, zei de bewindsman vrijdag na afloop van de ministerraad.

Premier Balkenende noemde het een heel bijzondere situatie dat de ‘kampioen marktwerking’ Amerika zelf een prominente rol gaat spelen om de rust terug te brengen op de financiële markten. Met zijn uitspraak doelde hij op het Amerikaanse noodplan.

Onderdeel van dit plan wordt waarschijnlijk een miljardenfonds dat twijfelachtige investeringen van banken en andere financiële instellingen overneemt.

‘Dat is nu wel nodig, want het is erg woelig.’

Balkenende en Bos vinden dat de grote problemen in de VS het belang aantonen van goed toezicht.

Bos stelt dat de VS in het verleden tevergeefs hebben geprobeerd het financieel toezicht op orde te krijgen. Volgens de minister-president is het toezicht in Nederland juist ‘goed en strak’ georganiseerd. Ook staan de Nederlandse banken er anders voor.

Prominenten uit het Nederlandse bedrijfsleven pleiten voor ‘herbezinning’ van het toezicht.

‘Als het stof neergedaald is, zal er nagedacht moeten worden.

Er zal herbezinning moeten komen over het toezicht, maar ook herbezinning binnen banken over hoe zij hun eigen risicomanagement inrichten’, zei Alexander Rinnooy Kan, SERvoorzitter en oud-topman van ING tegen zakenwebsite Z24.

De kredietcrisis zorgt ook in Brussel voor onrust. De indruk dat de ene na de andere financiële instelling een reddingsboei krijgt toegeworpen, is onjuist, aldus Neelie Kroes. Dat zei de Europees commissaris vrijdag in een interview met RTL Z.

Een bank of verzekeraar overeind houden die niet langer levensvatbaar is, is uitgesloten, zei Kroes.

Reddingsplan kan VS duur komen te staan

Commentaar (Volkskrant)

Het gedrag van de financiële markten eind vorige week bevestigde nog eens krachtig hun karakteristieke eigenschap: kortzichtigheid. Na een week van angst en paniek, waarin het financiële systeem langs de rand van de afgrond zeilde, klonk donderdag en vrijdag een enorme zucht van verlichting – de beurskoersen sprongen wereldwijd met kracht omhoog, nadat de Amerikaanse regering bekend had gemaakt slechte leningen van banken en verzekeraars te willen overnemen.

Die enkele mededeling was voldoende voor euforie, ook al kende niemand nog de details van de reddingsoperatie. De opgeluchte reacties waren dan ook rijkelijk voorbarig, want zoals wel vaker schuilt ook nu de duivel in de details.

Dit weekeinde bleek dat voor het reddingsplan door de Amerikaanse regering zo’n 700 miljard dollar wordt uitgetrokken. Of dat bedrag voldoende is, moet nog blijken.

President Bush hoopt dat de rekening lager uitvalt (‘we krijgen veel van dit geld terug’), maar het eindbedrag kan evengoed veel hoger uitkomen. Het berekenen van de kosten is even moeilijk als het voorspellen van het weer over drie jaar.

Positief aan het plan is dat de Amerikaanse autoriteiten een structurele oplossing voor de kredietcrisis nastreven.

Eerder holden zij van incident naar incident zonder heldere lijn – de ene zakenbank (Bear Stearns) werd gered, de volgende (Lehman Brothers) liet men onderuit gaan.

Een structurele oplossing is bovenal nodig om een van de fundamenten van de economie, de kredietverlening, te redden. Want niet alleen probleembanken, maar ook gezonde financiële instellingen begonnen de hand op de knip te houden – met als groot gevaar dat ook financieel gezonde bedrijven en particulieren nauwelijks nog aan krediet kunnen komen. Dan zouden we nog verder van huis zijn en slaat de crisis die nu vooral de financiële sector treft, definitief over naar de rest van de economie.

Positief is ook het aplomb waarmee het reddingsplan werd gelanceerd, waardoor de financiële markten even konden ontspannen. Maar nu de nuchterheid terugkeert, nemen de kanttekeningen van experts snel in aantal toe.

De voornaamste vraag is die naar de effectiviteit. Hoe groot het bedrag van 700 miljard dollar ook mag lijken in verhouding tot het Amerikaanse begrotingstekort van 500 miljard, het zou toch wel eens te weinig kunnen zijn.

Met het opkopen van slechte leningen worden zwakke banken maar in beperkte mate geholpen bij het oplossen van hun kernprobleem – een gebrek aan kapitaal. Eerdere reddingsoperaties, zoals die van de savings & loans-banken uit de jaren tachtig, laten zien dat het overnemen van slechte schulden nog niet genoeg is. Het nationaliseren van alle probleembanken kan noodzakelijk blijken.

Dat scenario komt dichterbij als de twijfel over de reddingsoperatie de komende dagen ook de financiële markten gaat beheersen. Volgen er nog veel meer nationalisaties, dan vallen de kosten astronomisch uit.

Voor de financiering zijn de VS aangewezen op buitenlands kapitaal. De redding voor de staatsfinanciën én voor probleembanken moet komen van geldschieters uit het Midden-Oosten en China. Zo draagt de kredietcrisis ook bij aan de veranderende machtsverhoudingen in de wereld.

Wie vervolgt de schuldigen van de kredietcrisis?

De financiële wereld bevindt midden in een economische storm. Wie zijn de architecten van deze enorme financiële uitverkoop? De banken zelf. De sector verkeert in een complete chaos en is niet in staat de situatie zelf op te lossen, en dus vraagt men de overheid om hulp. Risicomanagement, het modewoord in de financiële sector sinds de Barings Bank in 1995 instortte, blijkt een contradictio in terminis.

Nick

Leeson was als handelaar verantwoordelijk voor het faillissement van de Barings

Bank in 1995. Hij is nu algemeen directeur van Galway United FC. ©The Guardian

Nick

Leeson was als handelaar verantwoordelijk voor het faillissement van de Barings

Bank in 1995. Hij is nu algemeen directeur van Galway United FC. ©The Guardian

Amerikaanse instellingen zoals Bear Stearns, Fannie Mae en Freddie Mac, Merrill Lynch, Lehman Brothers, AIG en Morgan Stanley zijn in grote financiële problemen terecht gekomen. Van de genoemde firma’s zijn er al twee over de kop gegaan, de rest moest zich laten uitkopen.

In het Verenigd Koninkrijk zijn de problemen van Northern Rock bekend, terwijl toenemende speculatie en onzekerheid hebben geleid tot de overname van HBOS door Lloyds Bank. Het sprekendste voorbeeld van hoe het kapitalisme uit de bocht is gevlogen, was de Russische effectenbeurs waar de handel vorige week twee dagen werd stilgelegd. Voor een systeem dat is gebaseerd op vertrouwen, ziet de toekomst er zeer onzeker uit. Het einde van de problemen is ook voor Groot-Brittannië nog niet in zicht. De gezamenlijke Britse banken zijn technisch gesproken insolvabel – de waarde van de uitstaande leningen en hypotheken is 263 miljard pond terwijl er maar 160 miljard pond bij de banken is ondergebracht.

Een herwaardering van de bezittingen en slechte leningen kan een nog somberder beeld opleveren. Banken lenen niet meer aan elkaar en zijn afhankelijk geworden van geldinjecties van de centrale banken. Eind vorige week pompten die het enorme bedrag van 180 miljard dollar in de financiële markten. De banken zijn niet alleen technisch failliet, maar ook moreel bankroet. De problemen waarmee men nu kampt zijn ruim tien jaar geleden al begonnen en 18 maanden geleden verergerd door de zogenoemde sub-prime crisis. Op zowel micro als macro-niveau werd het veel te gemakkelijk om leningen te krijgen, bedrijven en particulieren gingen hogere schulden aan dan ooit tevoren.

Wie is hiervoor verantwoordelijk?

De bankiers die beweerden dat wij gerust nog een lening konden nemen. Dezelfde bankiers die iedere projectontwikkelaar aanspoorden zijn activiteiten op te voeren. Ontegenzeggelijk schuldig zijn ook de investeringsbanken die de sub-prime hypotheken in een exotische verpakking deden en als een fantastische investering verkochten.

Nick

Leeson in Singapore onder politie escorte

Nick

Leeson in Singapore onder politie escorte

De banken hebben de afgelopen tien jaar roekeloos gehandeld en de welvaart van velen op het spel gezet. Drie jaar geleden kwam werkelijk iedereen in aanmerking voor een lening. Ik kwam in 1999 terug uit Singapore, verantwoordelijk voor een verlies van 862 miljoen pond en daarmee de ondergang van Barings, de oudste Britse investeringsbank. Ik was persoonlijk aansprakelijk voor 100 miljoen pond, en toch kreeg ik binnen een week meer dan vijf verschillende creditcards aangeboden. Belachelijk!

Er zullen nog verschillende banken omvallen, en de prijs zullen we gezamenlijk moeten betalen. Tienduizenden werknemers zullen hun baan kwijtraken.

Voor mijn rol bij het ineenstorten van Barings werd ik over de hele wereld achtervolgd om uiteindelijk in Singapore te worden veroordeeld tot 6,5 jaar gevangenisstraf. Wie gaat er achter de roekeloze individuen aan die verantwoordelijk zijn voor deze financiële catastrofe?

Niemand. Wie steekt de personen en bedrijven die het slachtoffer zijn geworden een helpende hand toe? De banken? Geen schijn van kans, zelfbehoud is het enige dat hén nu bezighoudt.

Wij zullen het zelf moeten rooien.

|

Bron/Copyright: |

|

|

Nickerie.Net / de Volkskrant |

20-09-2008 |

|

|

E-mail: info@nickerie.net

Copyright © 2008. All rights reserved.

Designed by Galactica's Graphics